دانستن این که کدامیک از کشور ها بالا ترین نرخ مالیات را بر درآمد های بالا اعمال می کنند امر مهمی می باشد که برای جامعه تبعاتی را به همراه دارد.

در حال حاضر این موضوع مالیات برای تمام کشور ها دارای اهمیتی دو چندان نسبت به قبل شده است که در ادامه به آن پرداخته شده است.

نظریه های نرخ مالیات بالا:

در رابطه با این موضوع دیدگاه هایی وجود دارد که دو نظریه مهم زیر به وجود می آید.

نظریه اول:

بعضی از افراد معتقدند که اعمال نرخ های بالای مالیات بر ثروت به باز توزیع درآمد در جامعه کمک می کند که باعث افزایش برابری و اطمینان از این موضوع می شود و باعث می شود افرادی که رفاه کمتری دارند خانه ای درخور، سلامت و غذای کافی داشته باشند.

نظریه دوم:

عده ای دیگر معتقدند که نرخ های مالیات بالا بر ثروتمندان آنها را از کار و سرمایه گذاری (به اندازه مقادیر مربوط به مالیات کمتر) مایوس می کند.

بالاترین نرخ مالیات:

مالیات بالا می تواند به کاهش این دو (کار و سرمایه گذاری) منجر گردد و جامعه را از مزایای آنها محروم سازد. این مزایا شامل پیشرفت در فناوری، پزشکی و سایر حوزه هایی است که استاندارد های زندگی را برای همه افراد بهبود می بخشد.

صرف نظر از این که از کدام نظریه خوشتان می آید؛ شکی نیست که نرخ های بالای مالیات بر تصمیمات ثروتمندان برای این که کجا و چگونه زندگی کرده و کار و سرمایه گذاری کنند، از جمله فعالیت آنها در کشور هایی با نرخ های نهایی مالیات بر افراد، تاثیر می گذارد.

نرخ های که در اینجا نشان داده شده اند؛ شامل مالیات بر درآمد شخصی و بیمه تامین اجتماعی کارکنان، مبتنی بر آخرین داده های سازمان همکاری و توسعه اقتصادی OECD است.

موسسه مشاوران مطالعه مقاله مالیات بر درآمد اتفاقی را به شما عزیزان پیشنهاد می کند.

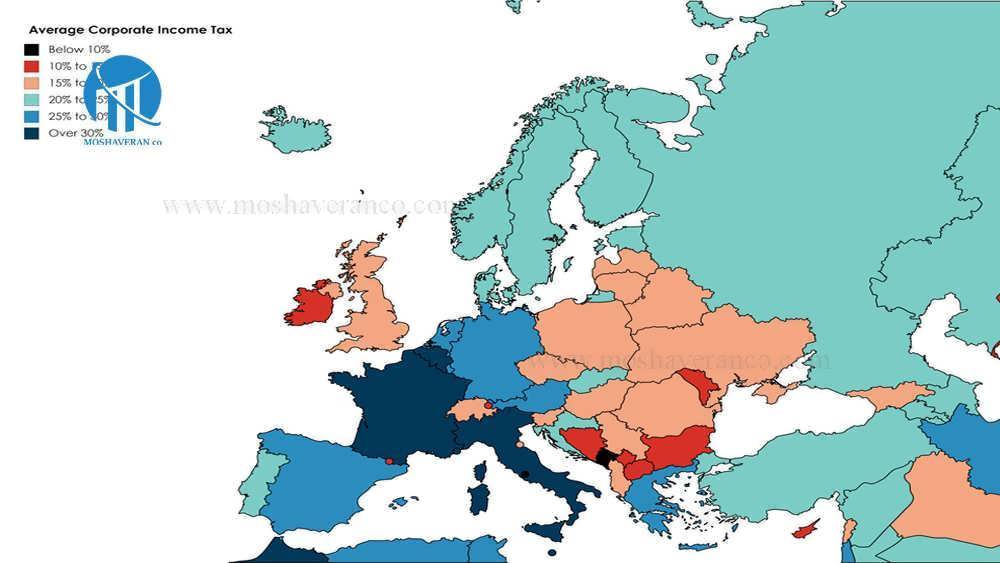

نرخ مالیات در دنیا

نرخ مالیات در پرتغال 61.3%:

در دولت پرتغال مالیات ها به شرح زیر اخذ می شود:

- درآمد کارکنان و کسب و کار ها و مشاغل با نرخ های افزایشی تا 47%

- مالیات سرمایه گذاری املاک نیز بر مبنای خالص ارزش دارایی

- بر مستمری بازنشستگی با نرخ ثابت 28%

- کارکنان مالیات تامین اجتماعی را با نرخ 11%

- کارفرمایان مالیات 28.3%

در سال 2016 دولت پرتغال 3.5% بر مالیات بر درآمد بالا تر از حداقل مزد افزود. املاک و مستغلات بر اساس منطقه شهرداری و به شکل مالیات بر دارایی و مالیات انتقال نرخ گذاری مالیاتی می شوند. اگر مسکن اولیه خود را بفروشید، درآمد حاصل از این کار مشمول مالیات است مگر این که مجددا در پرتغال یا سایر کشور های اتحادیه اروپا اقدام به خرید مسکن کنید.

پرتغال امکان بخشودگی مالیاتی را به هزینه های بهداشتی و تحصیلی می دهد و اعتبار مالیاتی شخصی را بر مبنای تعداد افراد خانواده تامین می کند. همسران، بازماندگان و والدین لازم نیست برای هدایا و ارث مالیات بدهند اما مالیات 10.8 درصدی برای سایر دریافتی ها وجود دارد.

نکته: پرتغال مالیات خالص ثروت یا خالص ارزش دارایی ندارد.

نرخ مالیات در اسلوونی 61.6%:

دولت اسلوونی برای شغل، مالیات بر کسب و کار، درآمد کشاورزی و جنگل داری، درآمد حاصل از کرایه و حق امتیاز، درآمد حاصل از سرمایه (سود سهام، بهره و سود سرمایه) و سایر درآمد ها مالیات وضع می کند.

- بالا ترین نرخ افزایشی مالیات 50%

- مالیات تامین اجتماعی کارکنان بر مبنای 22.1 % درآمد ناخالص

- کارفرمایان بر مبنای 16.1%

- سود سرمایه، دارای مالیات 25% است؛ اما مدت طولانی تر و نرخ کمتری دارد.

از درآمد حاصل از سرمایه، برخی فعالیت های کسب و کاری و کرایه املاک به صورت بسته های جداگانه مالیات گرفته می شوند و گاهی هم با نرخ های مختلف از همه منابع درآمدی دیگر مالیات اخذ می شود.

پس از نگهداری سرمایه برای 5 سال، نرخ حدود 10% افت می کند؛ سپس 5% دیگر برای هر 5 سال پس از آن و با نگهداری سرمایه به مدت 20 سال، هر فرد می تواند از پرداخت مالیات بر سود سرمایه جلوگیری کند.

اسلوونی برای افرادی که معلول هستند یا وابستگی دارند، تخفیف بیشتری برای مالیات بر درآمد لحاظ می کند. صاحبان اموال در موارد خاصی مبتنی بر عوامل بسیاری مالیات می پردازند. اسلوونی برای ارث و هدایا با نرخ افزایشی بر مبنای ارزش اموال و رابطه وراث با متوفی یا اهدا کننده مالیات وضع می کند.

نکته: مالیات خالص ثروت یا ارزش خالص وجود ندارد.

نرخ مالیات در بلژیک 58.4%:

بلژیک برای درآمد ملی و منطقه ای ساکنین خود مالیات وضع می کند. افراد برای اموال منقول و غیر منقول، درآمد شغلی و متفرقه مالیات می پردازند.

- بالا ترین نرخ افزایشی مالیات 50% است (می تواند به واسطه مالیات اضافی عمومی از صفر درصد تا 9% افزایش یابد)

- نرخ مالیات تامین اجتماعی کارکنان 13.07% درآمد نا خالص است.

- متناسب با منطقه، به مالکیت مستغلات 10% یا 12.5% مالیات تعلق می گیرد. (مالیات دارایی سالانه نیز وجود دارد.)

معمولا سود سرمایه افراد از سهام که به عنوان درآمد شغلی طبقه بندی شده، با نرخ درآمد معمولی افراد مالیات بندی می شود؛ اما اکثر سود های سرمایه افرادی که درگیر فعالیت های کسب و کاری نیستند، مشمول مالیات نمی شود.

بلژیک امکان تخفیف مالیاتی را برای هزینه های کسب و کار، پرداخت های بیمه اجتماعی و نفقه فراهم می کند. علاوه بر این، این کشور بر مبنای این که آیا مالیات دهنده مجرد است، اولاد دارد و غیره، امکان تخفیف مالیاتی را فراهم آورده است.

برای اهدا صدقه، خط مشی های خاص بیمه زندگی، پرداخت های طرح بازنشستگی، سرمایه گذاری های مستغلات و سایر موارد، اعتبارات مالیاتی وجود دارند.

مالیات بر ارث حتی به همسر، شریک جنسی، اولاد نیز تعلق می گیرد؛ برای این ذینفعان، نرخ آن می تواند 30% باشد. ذینفعان بدون ارتباط خانوادگی و بستگان دور ممکن است برای مالیات بر ارث، نرخ 80% را بپردازند. مالیات خالص ثروت یا مالیات ارزش خالص وجود ندارد.

نرخ مالیات در فنلاند 57.5%:

در فنلاند، مسئولین مالیاتی برای ساکنین این کشور فرم های اظهارنامه مالیاتی را تکمیل می کنند. دولت، افراد را به دو شیوه دسته بندی می کند: درآمد کسب شده مشمول مالیات های ملی، شهرداری و تامین اجتماعی است.

همچنین مشمول مالیات کلیسا برای اعضای یکی از دو کلیسای ملی فنلاند است.

- مالیات درآمد ملی دارای نرخ های افزایشی تا 31.25% است.

- 18100 یوروی اول از مالیات ملی معاف است اما از مالیات شهرداری، مالیات کلیسا و تامین اجتماعی معاف نیست.

- مالیات شهرداری نیز به صورت افزایشی اعمال می شود و حداکثر آن 22.5% است

- نرخ مالیات کلیسا 1% تا 2.2% است.

- درآمد حاصل از سرمایه مالیات دار دارای دو نرخ است: 30% برای درآمد تا 30000 یورو و 34% برای بالا تر از این مقدار

- انتقال اوراق بهادار مشمول مالیات 1.6% است.

- پس از کسر تخفیف مالیات مستمری بازنشستگی، مستمری بیش از 47000 یورو مشمول مالیات اضافی 5.85% است.

- انتقال اموال مشمول مالیات 4% است.

- مالیات بر ارث به نسبت خانوادگی مابین متوفی و وارث بستگی داشته و می تواند در حد 35% باشد.

- اموال حقیقی بسته به محل و نوع دارایی نرخ مالیات 0.93% تا 6% در سطح شهرداری هستند.

نکته: کارگزان فنلاندی از پرداخت سهم بیمه بازنشستگی 6.35، و 1.9% برای بیمه بیکاری و 1.35% برای سهم بیمه سلامت معاف هستند.

فنلاند اجازه تخفیف مالیاتی را به درآمد کسب شده ای که دارای هزینه های کار مثل هزینه های رفت و آمد، نشریات و کتاب های شغلی، ابزار و تجهیزات و هزینه های خاص مسافرت است، می دهد.

نکته: مالیات خالص ثروت یا ارزش خالص وجود ندارد.

موسسه مشاوران مطالعه مقاله معافیت مالیاتی مناطق آزاد را به شما عزیزان پیشنهاد می کند.

نرخ مالیات

نرخ مالیات در سوئد 57%:

دولت سوئد بر درآمد کسب و کاری نرخ های مالیاتی زیر را تعیین نموده است:

- درآمد شغلی دارای نرخ افزایشی 57.1% است

- درآمد سرمایه شامل سود و بهره سرمایه با مالیات 30% است

- کارفرمایان سهم 31.42% از مزد کارکنان را برای تامین اجتماعی می پردازند.

- مالیات شهرداری بر اموال وجود دارد.

- مالیات بر ارث یا املاک ندارد.

- مالیات بر ارزش خالص یا مالیات ثروت خالص ندارد.

برای درآمد، تخفیفات شخصی وجود دارد و کسوری برای هزینه های کسب یا حفظ درآمد، هزینه های مسافرت کاری و افزایش هزینه زندگی از ماموریت کاری یا نگهداری از بیش از یک خانه وجود دارد.

کسوراتی نیز برای خانه داری و هزینه های نگهداری از منزل وجود دارد. در معاملات مسکن، خریدار حدود 1.5% از ارزش بازاری یا انتقال را بابت هزینه تمبر می پردازد.

نرخ های مالیات بالا در سایر کشور های:

نرخ های مالیاتی بالا در بعضی کشور های دیگر OECD نیز کاملا بالاست. کشور هایی که در رده 6 تا 10 قرار دارند، عبارتند از:

- ژاپن (55.9%)

- دانمارک (55.9%)

- فرانسه (55.4%)

- هلند (52%)

- ایرلند (48%)

- ایالات متحده دارای فاصله 17 در فهرست با نرخ 43.7% می باشد

خلاصه مطلب:

برای افرادی که در پرتغال، اسلوونی، بلژیک، فنلاند یا سوئد درآمد های بالایی از کار یا سرمایه گذاری به دست می آورند، درصد نرخ مالیات بر درآمد بیش از یک آستانه است که می تواند در حد بالاتر از 50 و کمتر از 60 درصد باشد.

مالیات بر درآمد و سرمایه گذاری افراد، به اضافه سهم اجباری تامین اجتماعی، این نرخ های بالا را ایجاد می کنند. در بعضی از کشور ها و موقعیت ها، ثروت نیز مشمول مالیات قابل توجه مستغلات و ارث می شود.

بسته به این که از کدام اقتصاددان یا خط مشی گذار سوال می کنید؛ این نرخ های بالا یا کمک مهمی به کشور به مثابه یک کل می کند یا مانعی برای پیشرفت اقتصادی است.

اگر این مطلب برای شما رضایت بخش بوده است، مطالعه مقاله تشکیل پرونده مالیاتی را به شما پیشنهاد می کنیم.